آموزش سرمایه گذاری در طلا

اگر کارمند هستید و درآمد ثابتی دارید ممکن است بخواهید بخشی از درآمد خود را به عنوان پسانداز یا سرمایهگذاری استفاده کنید. برای سرمایهگذاری یا پسانداز روشهای متنوعی وجود دارد که هر یک مزایا و معایبی دارد و بسته به مقدار سرمایه و ریسکپذیری شما ممکن است مناسب یا نامناسب باشند.

شناختهشده ترین این روشها عبارتند از:

- خرید ارزهای خارجی مثل دلار و یورو

- خرید سکه و طلا

- سرمایهگذاری در بانک و دریافت سود بانکی

- خرید ارزهای دیجیتال

- استفاده از خدمات صندوقهای سرمایهگذاری

- سرمایهگذاری در بورس

در این نوشته به طور خاص آموزش سرمایه گذاری در طلا و مزایا و معایب سه روش اول میپردازیم. روشهای چهارم، پنجم و ششم یعنی ارزهای دیجیتال، صندوقهای سرمایهگذاری و بورس نسبت به روشهای دیگر تخصصیتر هستند و به نکاتی عمومی در مورد آنها بسنده میکنیم. برای فعالیت در این بازارها باید آموزشهای تخصصی را پشت سر بگذارید.

هشدار: فعالیت در بازارهای مالی شامل بورس، ارزهای دیجیتال و فارکس استرس زیادی را به شما وارد میکند. اگر توانایی کنترل استرس خود را ندارید، برای حفظ سلامتی به طور جدی از ورود به این بازارها خودداری نمایید.

نکته اول: سود و زیان دو روی سکه هستند

باید بدانید که سرمایهگذاری همیشه با ریسک همراه است. حتی در هنگامی که سرمایه خود را در بانک میگذارید با اندکی ریسک روبرو هستید. همچنین دانستن این نکته ضروری است که معمولا هرچه انتظار سود از روش سرمایهگذاری بیشتر باشد، ریسک ضرر هم در آن بیشتر خواهد بود. به عبارت دیگر هرچه ریسک بیشتری کنید، احتمال دستیابی به سود بیشتر هم افزایش مییابد.

نکته دوم: همه تخممرغها را در یک سبد نگذارید

این یک ضربالمثل قدیمی است. اگر همه دارایی خود را در یک محل سرمایهگذاری کنید، احتمال شکست شما افزایش پیدا میکند. هر گاه در محلی سرمایهگذاری میکنید، این آمادگی را داشته باشید که کل دارایی شما در آن محل از بین برود. اگر این اتفاق بیفتد، آیا زندگی شما دچار بحران خواهد شد؟ در این صورت مسیر شما اشتباه است. اگر تمام سرمایه خود را در یک بانک سرمایهگذاری کنید و آن بانک ورشکست شود، چه اتفاقی میافتد؟ اگر تمام دارایی خود را به ارز خارجی تبدیل کنید و ارزهای شما سرقت شود چه میکنید؟

بنابراین سعی کنید سرمایه خود را در محلهای مختلف و با روشهای مختلف سرمایهگذاری کنید تا اگر بخشی از سرمایه شما از بین رفت، زندگی شما هم با آن نابود نشود و فقط خسارتی قابل جبران را تجربه کنید.

نکته سوم: سرمایه گذاری انواع دیگری نیز دارد

هنگامی که نام سرمایهگذاری برده میشود، اغلب ذهنها به سمت خرید سکه و دلار و فعالیت در بورس و موارد مشابه میرود. انواع دیگر سرمایهگذاری در کسب و کارهای سنتی، تولیدی یا کسب و کارهای دیجیتال وجود دارد که گاهی سودهای بسیار بیشتری به همراه دارد. اگر بتوانید تقاضای کوتاه مدت یا میانمدت بازار را شناسایی کنید و پاسخهای مناسبی برای این تقاضا ارائه کنید، میتوانید سودهای بسیار زیادی به دست آورید.

البته کسب این سودها ممکن است گاهی نیازمند دانش و تلاش بیشتر باشد و گاهی ممکن است ریسکهایی به همراه بیاورد.

مزایا و معایب خرید «ارزهای خارجی»

انواع ارزهای کشورها، پولهایی بدون پشتوانه هستند. در حقیقت دلار و یورو هم برگههایی ذاتا بی ارزش هستند و اگر کشور صاحب آن ارز با رشد اقتصادی یا بحران اقتصادی یا تورم روبرو شوند، ارزش پول دستخوش تغییرات میشود. برای مثال کشورهای ونزوئلا و ترکیه و حتی کشورهای اروپایی و آمریکا در زمانهایی با بحرانهای مالی و تورم دست و پنجه نرم کردهاند و ارزش پول آنها کاهش پیدا کرده است.

در نتیجه میبایست به این موضوع آگاه بود که خرید ارزهای خارجی بدون ریسک نیست و قویترین ارزهای بینالمللی مثل دلار و یورو هم ممکن است سقوطهای کوتاهمدت یا بلند مدت را تجربه کنند.

از طرف دیگر خرید ارز کشورهایی که پیشبینی رشد اقتصادی آنها زیاد است، میتواند سود قابل توجهی را نصیب شما کند. کشورهایی که سیستم اقتصادی قدرتمند و پایداری ندارند ممکن است با نوسانهای بزرگی روبرو شوند و دارایی شما را هم تحت تاثیر قرار دهند.

نکات لازم در هنگام خرید ارزهای خارجی

اگر ارز کشوری را خریداری میکنید، میبایست به چند نکته توجه کنید:

- قابلیت فروش و نقد شدن این ارز بالا باشد. برای مثال ممکن است رشد اقتصادی یک کشور آمریکای لاتین بالا باشد، ولی هنگامی که بخواهید این ارز را بفروشید، مشتری مناسبی برای آن پیدا نکنید و ناچار شوید به قیمت ارزان آن را بفروشید.

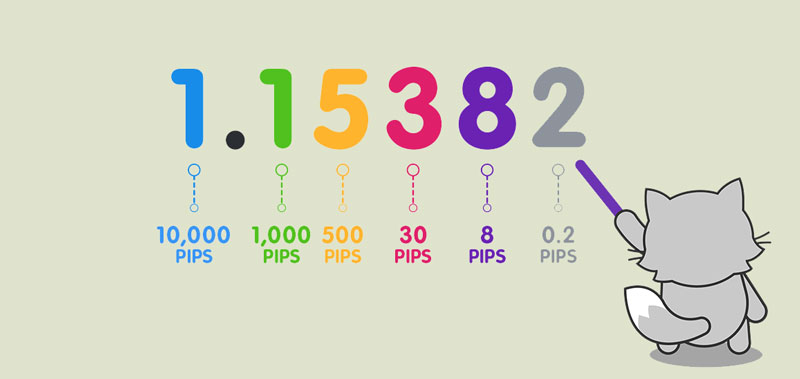

- ارزهای گرانقیمت، در هنگام خرید و فروش با قیمت روز، حاشیه سود کمی دارند ولی ارزهای ارزان قیمت که در حجم بالا خریداری شوند، با اندکی کاهش یا افزایش قیمت، حاشیه سود بیشتری را نصیب شما میکنند. برای مثال خرید ده واحد ارز با قیمت ۱۰،۰۰۰ تومان و فروش آن با قیمت ۱۰،۱۰۰ تومان تنها ۱۰۰۰ تومان برای شما سود به همراه دارد ولی خرید ۱۰۰۰ واحد ارز با قیمت ۱۰۰ تومان و فروش به قیمت ۱۱۰ تومان برای شما ۱۰،۰۰۰ تومان سود خواهد داشت.

- برخی از ارزها نوسانهای زیادی دارند. برای مثال یورو در مقایسه با دلار معمولا نوسانهای بیشتری را تجربه میکند و در زمانی خاص ممکن است سود یا زیان بیشتری نسبت به دلار نصیب شما شود.

- در هنگام خرید ارزهای خارجی باید با شیوههای بررسی اصالت آنها آشنا شوید. همیشه ریسک خرید ارزهای تقلبی وجود دارد و اگر در این زمینه اطلاعات کافی نداشته باشید، ممکن است زیان قابل توجهی را تجربه کنید.

- خرید و فروش ارزهای خارجی در مقادیر خرد یا اسکناسهای درشت هم تفاوت قیمتهایی دارد. همچنین سال چاپ اسکناس ممکن است مقداری در قیمت ارز اثرگذار باشد. پیش از خرید ارز، میبایست با این نکات به خوبی آشنا شوید.

- اگر به دلایل مختلف نمیتوانید ارزهای متداول دلار یا یورو را برای خرید پیدا کنید، ارزهای همتراز دیگری نیز وجود دارند که حساسیت کمتری ایجاد میکنند و آسانتر میتوانید آن ها را تهیه کنید.

مزایا و معایب سرمایه گذاری در «طلا و سکه»

بر خلاف ارزهای خارجی که کاغذهایی ذاتا بی ارزش هستند، طلا و سکه ذاتا ارزشمند است. هرچند ممکن است به دلیل کاهش یا افزایش تقاضا، نرخ تبدیل طلا به واحدهای پولی نوسانهایی داشته باشد، ولی احتمال سقوط چشمگیر قیمت طلا وجود ندارد.

در کنار خرید طلا فلزات ارزشمند دیگری مثل نقره، پلاتین و پالادیوم نیز وجود دارند که اگر بتوانید بازار آینده این فلزات را به خوبی ارزیابی کنید، حتی ممکن است سودهای به مراتب بیشتری از طلا نصیب شما شود.

خرید سکه و طلا در مقادیر بسیار کوچک مشکل است و برای سرمایهگذاری در این زمینه میبایست حداقل موجودی شما به حدی برسد تا بتوانید مقدار قابل قبولی طلا خریداری کنید.

خرید طلا برای زینت و سرمایهگذاری

طلای زینتی با هزینههای جانبی همراه است که این هزینهها گاهی ممکن است حتی قیمت طلا را تا ۵۰ درصد نیز افزایش دهند. این هزینهی اضافی، در هنگام فروش طلا از بین میرود و از این جهت بخش قابل توجهی از سرمایه شما به جای خرید طلا، صرف اجرت و سود و مالیات خواهد شد و از بین میرود.

برای سرمایهگذاری طلا بهتر است یا سکه ؟ اگر قصد خرید طلا برای اهداف سرمایه گذاری و زینتی همزمان را دارید، میبایست طلای ارزان قیمت و بدون اجرت خریداری کنید تا به هر دو هدف خود دست پیدا کنید.

نکات لازم در هنگام خرید سکه و طلا

- سکه را از محلهای معتبر خریداری کنید و دقت کنید که بستهبندی سکه توسط مراکز مجاز و دارای هولوگرام انجام شده باشد. همیشه احتمال خرید سکه غیر اصلی یا غیربانکی وجود دارد.

- سکه در برخی مواقع حباب قیمت پیدا میکند که میتوانید آن را محاسبه کنید اگر در هنگامی که حباب سکه کم است آن را خریداری کنید و در هنگامی که حباب آن زیاد است آن را بفروشید، سودهای قابل توجهی نصیب شما میشود.

- سکه طلا اگر از مقداری بیشتر شود، به آن زکات تعلق میگیرد و به این نکته نیز میبایست توجه کنید.

- برای خرید و فروش سکه بهتر است به مراکز اصلی آن مراجعه کنید چون گاهی تفاوت قیمت بین برخی فروشندگان مقدار قابل توجهی است.

- نگهداری حجم زیاد سکه در منزل میتواند از نظر امنیتی خطرناک باشد و اگر حجم سکه یا طلای شما زیاد است، یک گزینهی مناسبتر برای نگهداری، استفاده از صندوق امانات بانکها است.

- در هنگامی که قصد خرید و فروش طلا یا سکه در حجم زیاد را دارید، ملاحظات امنیتی لازم را در نظر داشته باشید و سعی کنید با خود یک همراه داشته باشید. از پیادهروی طولانی و حمل حجم زیاد پول و طلا خودداری کنید.

کدام نوع سکه برای سرمایهگذاری بهتر است ؟

نوسان قیمت و حباب سکه بین ربع سکه، نیم سکه و سکه تمام با هم متفاوت است. مطابق تجربیات، خرید ربع یا نیم سکه ممکن است اندکی سود بیشتر برای شما به همراه داشته باشد.

سرمایهگذاری در «بانک» و دریافت سود

سودی که بانکها به سپردههای شما پرداخت میکنند اغلب کمتر از مقدار تورم است و به طور کلی در طولانی مدت شما به جای سود زیان میکنید. در عوض ریسک سرمایهگذاری در بانک نسبت به روشهای دیگر کمتر است و سود آن نیز در پایان هر ماه قابل برداشت است. در حالی که روشهای دیگر ممکن است در پایان یک ماه نه تنها سودی نصیب شما نشده باشد، بلکه دسترسی به سود حاصل نیز به آسانی بانک نیست.

اگر مقدار سرمایه شما کم است، میتوانید از سیستم بانکی برای پسانداز و سرمایهگذاری کوتاهمدت استفاده کنید.

در هنگام سرمایهگذاری بانکی به نکات زیر توجه کنید

- سودی که بانکها به سپردههای شما پرداخت میکنند ممکن است به صورت روزشمار یا ماه شمار باشد. مقدار سودی که از هر روش به دست میآورید متفاوت است و پیش از تصمیمگیری میبایست با این تفاوت آشنا باشید.

- بانکها ممکن است سود دریافتی را به حساب اصلی یا به حسابی فرعی با سود کمتر یا بدون سود واریز کنند. در هنگام افتتاح حساب این موضوع را بررسی کنید و تصمیم لازم را بگیرید.

- حساب شما در بانک ممکن است کوتاه مدت یا بلندمدت باشد. در حسابهای بلندمدت اگر مبلغی از حساب را زودتر از موعد از بانک خارج کنید، سود شما کاهش پیدا میکند.

- اگر مقدار سرمایهگذاری شما در بانک زیاد است، بهتر است آن را بین دو یا چند بانک تقسیم کنید. رعایت جوانب احتیاط همیشه مفید است.

پس انداز بانکی برای دریافت وام

یک استفادهی مفید که میتوانید از سرمایهگذاری بانکی داشته باشید، پس انداز مقدار کم سرمایه در مدتی مشخص و دریافت وام برای سرمایهگذاری بیشتر در محلهای دیگر است. در هنگام سرمایهگذاری وام، احتیاط شما میبایست دقت به مراتب بیشتری داشته باشید، چون اگر وام دریافتی را از دست بدهید، ناچار خواهید بود اصل پول و سود آن را به بانک پرداخت کنید ولی با از دست دادن سرمایه شخصی، عواقب بلندمدت ندارد.

نکاتی در مورد خرید «ارزهای دیجیتال»

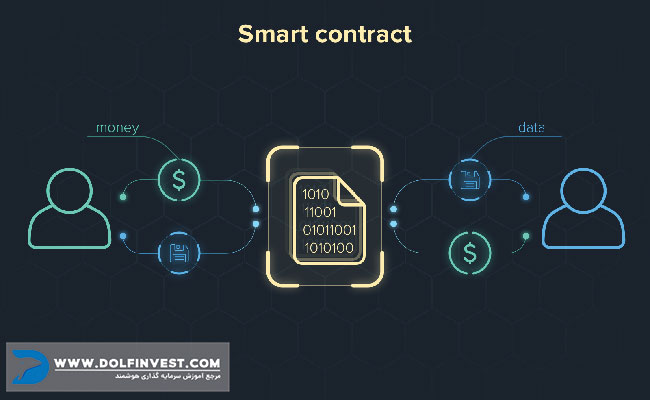

ارزهای دیجیتال نوعی جدید از پول هستند که بدون کنترل دولتها و بانکهای مرکزی کشورها به فعالیت میپردازند. به دلیل عدم کنترل دولتی روی این ارزها، ریسک خرید و فروش آنها نسبت به ارزهای رسمی به مراتب بیشتر است. نوسان در قیمت این ارزها گاهی تا دهها و صدها برابر قیمت اولیه اتفاق میافتد و به همین دلیل اگر کسی بدون آگاهی وارد این بازار شود، ممکن است خسارتهای سنگینی را تجربه کند.

- خرید و فروش ارزهای دیجیتال در فضای بلاکچین انجام میشود. این فضا تحت کنترل فرد خاصی نیست و شبکهای به هم پیوسته در سر تا سر دنیا و به صورت غیرمتمرکز، شبکه را میزبانی و کنترل میکند.

- دارایی ارزهای دیجیتال به دلیل فیزیکی نبودن، در صورت عدم آشنایی و حفاظت کافی توسط دارندهی ارز دیجیتال، میتواند در خطر سرقت اینترنتی قرار بگیرد و در چنینی شرایطی، اغلب هیچ راهی برای برگشت سرمایه وجود ندارد. بنابراین برای فعالیت در این بازار، علاوه بر دانش اقتصادی، لازم است تا مهارتهای سختافزاری و نرمافزاری مرتبط برای حفاظت از داراییهای خود را کسب کنید.

- خرید و فروش ارزهای دیجیتال معمولا به صورت غیرحضوری انجام میشود و در این مرحله نیز امکان سرقت داراییهای شما وجود دارد. پیدا کردن روش و محلی مطمئن برای جلوگیری از سرقت داراییها در هنگام تراکنشها بسیار پر اهمیت است.

- کیفپولهای مجازی برای نگهداری ارزهای دیجیتال میتوانند به صورت سختافزاری، نرمافزاری روی گوشی و کامپیوتر یا به صورت آنلاین یا ترکیبی از این موارد باشند. بهترین نوع کیف پول، انواعی است که کنترل آن کاملا در اختیار شماست و لازم است تا شیوهی محافظت از آن را بدانید. دسترسی غیرمجاز به کیفپولهای نرمافزاری یا آنلاین یا تحریمهای خارجی ممکن است داراییهای شما را از بین ببرند.

- انتقال پول در شبکههای بلاکچین، با تاخیرهای چند دقیقهای تا چندساعت همراه است و حتی ممکن است انتقال انجام نشود. بنابراین آمادگی ذهنی برای این شکل از انتقال پول هنگام خرید و فروش ضروری است.

- صدها ارز دیجیتال در دنیا ایجاد شده است که قیمتهای بسیار ارزان تا بسیار گران دارند. خرید ارزهای دیجیتال ارزان قیمت که با اتفاقات پیشبینی نشده بتوانند در آینده رشدهای زیادی داشته باشند ممکن است سودهای سرشاری برای سرمایهگذاری به همراه بیاورد.

- همان طور که گفته شد، نوسان ارزهای دیجیتال بسیار غیرقابل کنترل است. بیت کوین به عنوان شناختهشده ترین ارز دیجیتال یا «رمزارز» در دورههای زمانی کوتاه، نوسانهای بین ۳ هزار تا ۲۰ هزار دلاری را تجربه کرده است.

- به دلیل ریسک بسیار بالای خرید ارزهای دیجیتال، هیچ گاه بخش عمدهای از دارایی خود را در آن سرمایهگذاری نکنید. گروههای زیادی با تبلیغات فریبنده قصد دارند تا سرمایههای سرگردان افراد ناآشنا را به ارزهای دیجیتال هدایت کنند و در این میان سودهای شخصی و فوری به دست بیاورند.

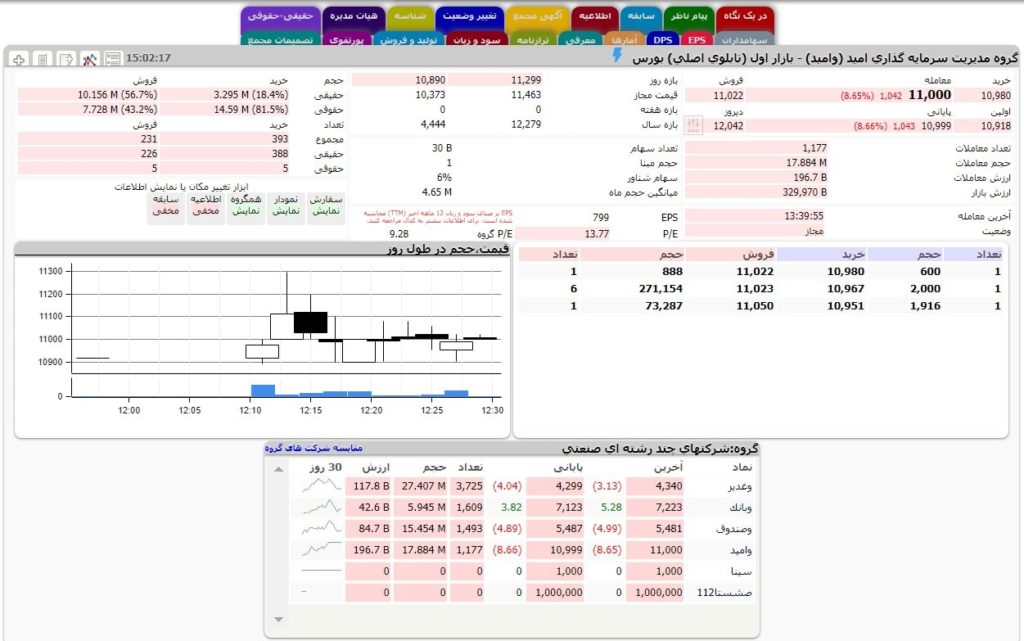

نکاتی در مورد صندوقهای سرمایهگذاری

صندوقهای سرمایهگذاری، شرکتهایی هستند که با هدف سرمایهگذاری اصولی و متنوع و قانونمند تاسیس میشوند. این شرکتها سرمایههای خرد افراد را جمعآوری میکنند و بر اساس اصول تعیین شده آن را در بخشهای مختلف شامل بانک و سهام و طلا و خدمات و تولید به کار میگیرند. بسته به اینکه دارایی این شرکتها در چه بخشهایی سرمایهگذاری شده باشد و تحلیل و عملکرد شرکت چگونه باشد، سود یا زیان به سرمایهگذاران اصلی تعلق میگیرد.

سودی که شرکتهای سرمایهگذاری پرداخت میکنند معمولا بالاتر از سیستم بانکی و پایینتر از روشهای پرریسک مثل بورس و ارز و طلا و ارزهای دیجیتال است. به عبارت دیگر ریسک و سود این صندوقها در وضعیت متعادل قرار دارد.

کسانی که امکان یا توانایی پیگیری بازار را نداشته باشند و در عین حال بخواهند مقدار سود بیشتری از بانک به دست بیاورند، صندوقهای سرمایهگذاری، گزینههای قابل توجه برایشان به شمار میرود.

- نوع سرمایهگذاری شرکتهای مختلف با یکدیگر متفاوت است و در نتیجه مقدار سود کسب شده از این شرکتها نیز یکسان نیست. برای انتخاب بهترین شرکت سرمایهگذاری نیازمند بررسی خواهید بود.

- سود شرکتهای سرمایهگذاری در دورههای چند ماهه پرداخت میشود.

- توانایی علمی و فنی شرکتهای سرمایهگذاری متفاوت است. شرکتهایی که از نیروهای زبده استفاده میکنند، سودهای بیشتری نیز به دست میآورند.

- فروش دارایی در شرکتهای سرمایهگذاری نسبتا آسان است و در مدت کوتاهی میتوانید به اصل سرمایهی خود دست پیدا کنید.

- هنگامی که سرمایهی خود را به این شرکتها میسپارید، امکان تصمیمگیری در مورد آن از شما سلب میشود و تنها میتوانید منتظر بمانید تا در سررسیدها، سود شما مشخص شود و آن را دریافت کنید.

- برخی از صندوقهای سرمایهگذاری در بخشهای پرریسک فعالیت میکنند. در نتیجه احتمال کسب سود و زیان، هر دو افزایش پیدا میکند. اگر ریسکپذیری کمتری دارید، باید صندوقهای کمریسک و کمسود را انتخاب کنید. این صندوقها بخش بیشتری از سرمایهی خود را در بخش اوراق و بانک متمرکز میکنند.